Hypotéka mimo plán

Prodali jste byt, koupili nový, peníze na cestě… V realitách se čas od času setkáváme s akcí kulový blesk. Pokud prodáváte, potřebujete se v určitý okamžik přesunout z jedné nemovitosti do druhé. S tím souvisí i peníze, které jsou na cestě. Můžete být v situaci, kdy vlastně hypotéku nepotřebujete, ale nakonec si ji vezmete, protože už jste si novou nemovitost vybrali, ale ta vaše stará není prodaná. Variant a kombinací je opravdu hodně.

Dnešní úvahou chci ukázat, kolik můžete zaplatit na úrocích za dobu fixace v různém kontextu. Týká se klienta, který si původně hypotéku nechtěl brát, ale situace se vyvinula jinak.

Můj klient Jakub má uloženy peníze v nemovitosti kterou prodává, kupuje dražší nemovitost, má slušné příjmy, je velmi pravděpodobné, že nemovitost do 2-5 let umoří (z aktuálního prodeje a měsíčního příjmu, který generuje tolik prostředků, že bude moct dávat mimořádné splátky 1x za rok zdarma). Nicméně je v situaci, kdy dnes nemá peníze na koupi (část peněz má uložené v nemovitosti, co prodává; část v hotovosti; kus bude na hypotéku). Na hypotéku nakonec půjde 80 % z kupní ceny navzdory tomu, že má peníze uloženy v nemovitosti, kterou prodává = protože potřebuje rychle uspokojit stranu prodávající, od které nakupuje bydlení.

Jakub vlastnil a bydlel v nemovitosti v Praze v hodnotě 6 547 420. Rozhodl se, že chce byt větší, v hodnotě ca 8 660 400. Dostal se do situace, kdy nemá svoji nemovitost prodanou, potřebuje hypotéku 6 928 320, skládá 20 % vlastních zdrojů do koupě.

Jaké jsou například možnosti?

Vzít si menší hypotéku nemůže (rozdíl mezi plánovaným prodejem a koupí). Musí uspokojit stranu, od které kupuje byt – nemá zatím prodanou svoji nemovitost. Je vázán termíny.

- Může si vzít překlenovací financování, kdy bude platit dočasně vyšší úrok, nicméně ve výsledku mu stejně zůstane nějaká hypotéka, a toto řešení je drahé, není dobrá volba, protože už kupce na nemovitost má.

- Může si vzít plnou výši hypotéky a peníze investovat jinam, např do nákupu menší nemovitosti či investovat jiným způsobem a splácet 30 let, či kratší dobu, v případě mimořádných splátek.

- Může si vzít plnou výši hypotéky s cílem do např. 5 let doplatit zdarma, do plánů zahrnout mimořádné splátky 1x za rok 25 % ke dni výročí uzavření zdarma.

- Může si vzít plnou výši offsetové hypotéky, kterou si Jakub nakonec vybral. Sedla mu, jelikož nechtěl investovat do žádných „zaručených investic“, zároveň chtěl ponechat volné finance pro případný nákup jiné nemovitosti. Plán na vstupu vzhledem ke cash flow: doplatit do 2 -5 let, pokud své peníze nedá do jiného investičního záměru. Uvažuje, že pokud bude investoval, tak jedině do nemovitosti na pronájem pořizovací hodnotou do 2 mil (mimo Prahu). Tímto produktem se připravuje na více variant. Princip offsetu je v v tom, že si půjčíte máte úrok na vstupu 2,80 % p.a., ale díky zůstatků na účtě 0 až do výše hypotéky můžete mít úrok 0 %. Tj i kdyby Jakub z účtu vybral na nákup nemovitosti,může mít stále „zajímavý“ úrok).

80 % hypotéka 6 928 320

30 let (kratší doba není možná kvůli příjmu)

získané finance z prodeje 6 547 420 je možné umořit jednorázově, nebo postupně

Varianta 1

Hypotéka na 30 let

5 let fix

2.19 %

Plán vkládat mimořádné splátky každý rok, do 5 let mít hypotéku splacenou.

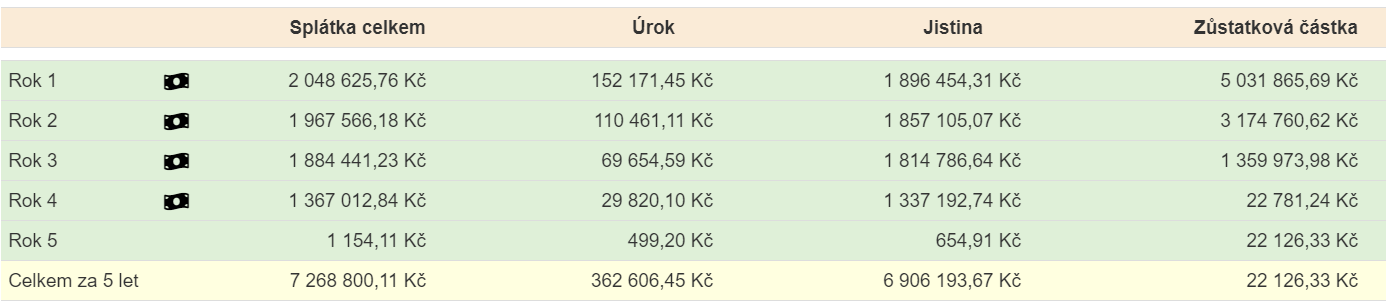

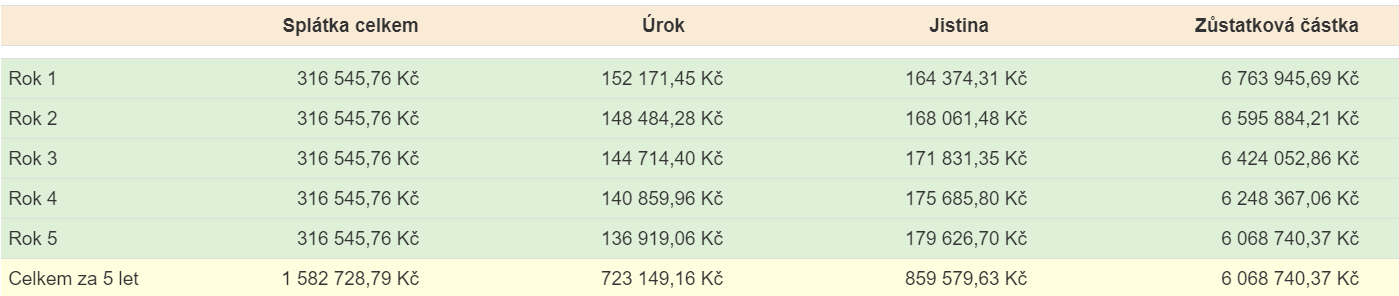

Při této variantě s 4x mimořádnými splátkami každý rok na úrocích zaplatí orientačně 362 606. Kdyby mimořádné splátky nedával, za prvních 5 let bance zaplatí 723 149.

(Pokud by měnil při každé mimořádné splátce splatnost, může to mít vliv na výslednou částku za úrok. Zde vycházíme pořád se splatností 30 let a po 5 letech doplaceno).

obr. 1 Kolik zaplatí na úrocích za 5 let s mimořádnými splátkami. Propočet má pouze informativní nezávazný charakter. 25 % počítáno z původní výše jistiny, nepočítá se postupným umořováním (i toto má každá banka jinak). Propočet tak neznázorňuje úplně 100 % trend vývoje splátek, orientačně ale ano.

obr. 1 Kolik zaplatí na úrocích za 5 let s mimořádnými splátkami. Propočet má pouze informativní nezávazný charakter. 25 % počítáno z původní výše jistiny, nepočítá se postupným umořováním (i toto má každá banka jinak). Propočet tak neznázorňuje úplně 100 % trend vývoje splátek, orientačně ale ano.

Obr. 2 Kolik zaplatí na úrocích za 5 let bez mimořádných splátek. Propočet má pouze informativní nezávazný charakter.

Obr. 2 Kolik zaplatí na úrocích za 5 let bez mimořádných splátek. Propočet má pouze informativní nezávazný charakter.

Varianta 2

30 let

1 rok fix

2,84 % p.a.

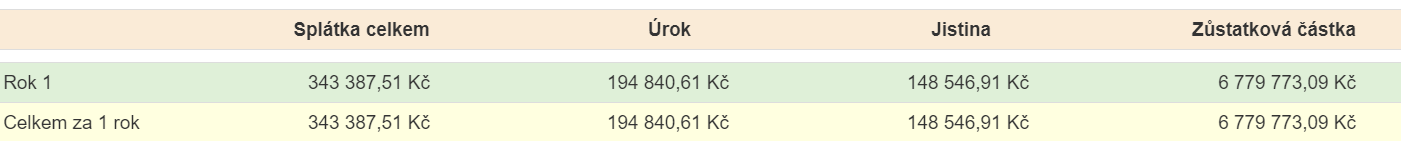

Vize, že možná klient doplatí celé po roce, možná také ne, ale nebude uvázán delší fixací – svobodně se rozhodne co dál. Fixace na 1 rok bývají drahé, pohybují se většinou okolo 3,5 %. Naše varianta je 2.84 % p.a.. Po 12 měsících splácení vloží mimořádnou splátku ve výši 6 928 320 z prodeje bytu zdarma (lze dělat 1x za rok zdarma).

Ve variantě níže za rok na úrocích zaplatí 194 840. Zůstatek hypotéky po jednom roce 380 900.

Obr. 3 Propočet má pouze informativní nezávazný charakter.

Obr. 3 Propočet má pouze informativní nezávazný charakter.

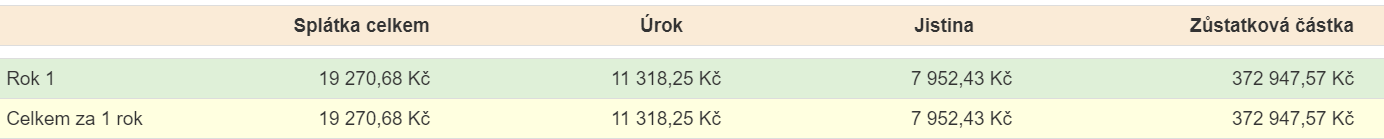

Zůstatek hypotéky buď umoří, nebo si vezme další hypotéku s roční fixací a dá bance na úrocích ještě 11 318 pokud by byl úrok 3 % (naceněn vyšší úrok, kdyby se za rok zdražilo, abychom počítali s horší variantou).

Obr. 4 Propočet má pouze informativní nezávazný charakter.

Obr. 4 Propočet má pouze informativní nezávazný charakter.

V tomto modelu zaplatí 206 158 za dva roky splácení. Pokud by ale během prvního roku vydělal víc peněz, je možné, že by viz obr. 4, umořil celé.

Varianta č. 3

Offsetová hypotéka aneb hypotéka se započtením úspor

Do této hypotéky můžete dát vklady až do výše 100 %. Dle výše vkladu se vám zůstatek hypotéky úročí. Peníze, které na účet vkládáte, jsou disponibilní, můžete je kdykoli vyndat. U takovéto hypotéky se nedávají slevy na úrokové sazbě při vstupu, proto bude úrok vždy o něco vyšší, než když byste v dané bance brali hypotéku klasickou. Rámcově – vstup o ca 0,5 % výš, než udává trh na hypo klasickou. Fixace je možná 1, 2, 3, 4, 5, 6, 7 . Když si nejste jisti, můžete plánovat fix po roce, dvou. Dlouhý fix má smysl, pokud máte super podmínky, které stojí za to zafixovat a aptříte mezi lidi, co hypotéku budou mít delší dobu.

30 let

2 roky fix

2.79 % p.a.

Plán dle pravděpodobnosti dalšího vývoje:

– vzít hypo s fixem na 2 roky (zatím chce do dvou let umořit)

– platit 3 měsíce 2.79 % úrok

– po 3 měsících, až dostane peníze z prodeje, vloží 6 547 420 na účet (a nebo taky ne)

Za 3 měsíce zaplatí 48 050.

Obr. 5 Propočet má pouze informativní nezávazný charakter.

Obr. 5 Propočet má pouze informativní nezávazný charakter.

Ke konci 3.měsíce chce dát mimořádnou splátku/úložku ve výši 6 547 420

(6 928 320 – jistina za 3 měsíce 37 054,78 – 6 547 420 = nový zůstatek hypotéky 343 845, nicméně i ten se může měnit v čase dle výběru)

Zůstatek 343 845 je částka, která se bude úročit novým úrokem ve výši 0,29 %.

I nadále bude splácet jistinu dle původního záměru, umořovat, nicméně úročit se bude pouze vždy jen částka zůstatková, a to úrokem 0,29 %. Na úrocích v tomto případě zaplatí 55 495 za dobu dvou let + 48 329 úrok ze tří měs.splátek na začátku = zaplacený úrok za dva roky při viz výše nastavení bude celkem 103 824. Částka bude pravděpodobně nižší, jelikož plánuje po roce umořit o dalších 25 %.

Pokud by platil 2 roky fix bez mimořádné úložky při 2.79 %, na úrocích zaplatí 379 232.

Pro zajímavost, pokud by byla úložka 2 mil, optimalizovaný offset úrok bude 1,65 % (= může více jak 3 mil použít jinde). Bance by za 2 roky na úrocích zaplatil 230 897. Což už tak zajímavé není, ale je to pořád levnější, než modely výše (jak se vše bude vyvíjet je už o Jakubových prioritách).

Výše popis je jedna ze sta možností jak kombinovat uvažování ve smyslu hypotéky, nicméně je vždy podstatné, jaké plány máte, co od toho čekáte. Textem ani nedávám prostor pro otázky typu: „proč klient zaručeně neinvestuje jinde do zlata, fondů atd“…

Jakub by nejraději hypotéku neměl vůbec, ví, že by za rok na umoření hypotéky nevydělal, ale i to je varianta, že by dal po roce mimořádnou splátku ve výši 25 % a druhý rok domořil celý zůstatek. Zároveň mu strana prodávající nemovitost nepočká, nevzešel jiný způsob, než financovat tímto způsobem a rozhodovat se mezi krátkými fixacemi. Pokud by klient chtěl investovat své peníze jinam, popisovaný příběh by vypadal jinak.

On má v tomto nastavení určitou svobodu, kdy má svoji ideální vizi, že do 2 let umoří. Že nepřeplatí bance na úrocích, než je nezbytně nutné. Na vstupu bylo vidět, že jedné bance sic s lepším úrokem, zaplatí na úrocích 300 – 700 000 (dle toho, zda bude dávat mimořádné splátky). Oproti tomu krátká fixace, vize do dvou letu mořit, kdy zaplatí okolo 100 000. Offsetová hypotéka je zajímavá pro klienty, kteří mají vysoké zůstatky, protože v případě pár set tisíc, by se Vám to rozhodně nevyplatilo.

(LeV)

lenka@lenkavagnerova.cz

+ 420 720 029 255