Půjčka na cokoliv

Mojí úlohou i praxí je zajišťovat lidem peníze, z 99 % do bydlení. Nicméně nejsem člověk, který vám bude říkat, že jakákoliv půjčka, je to nejlepší, co pro sebe můžete v životě udělat, protože to tak prostě není 😁. A můžeme se bavit klidně o tom, že je lepší udělat každý den deset dřepů než se zadlužit, souhlas, ale to tom bohužel naše životy vždy nejsou.

Někdy jsou i „rozumné situace“, kdy hypotéka na bydlení může být investicí na stáří, vytvoříte do budoucna polštář v podobě majetku, který už můžete ale rovnou používat, nevyhazujete peníze z okna za nájem.

Nebo nějaká menší půjčka, o které dneska tak trochu píšu, pomůže překlenout nějaké specifické období kdy vidíte nakonec, či slouží nastartování vašeho podnikatelského plánu. Stane se také, že potřebujete konsolidovat malé nebankovní půjčky, které se povedlo neznámou rychlostí, a z neznámých důvodů v čase nabrat, splátky, o kterých se vám v noci často zdá…

Píšu tento článek na téma spotřebitelského úvěru, protože jsem zrovna dořešila pro klienta profinancování traktoru a vzpomínala s ním na jeho cestu. Kdysi koupil ruinu (doslova obvodové zdi na véélmi zarostlém pozemku). Dělala jsem mu hypotéku na jeho vysněný budoucí domov, kde lišky dávají dobrou noc, domov, který dává už roky svépomocí dohromady.

Jeho zdi se rozrostly mírami ve statek, vlastní i hospodářská velká i malá zvířata, která se postupně množí. Hodně potravy si vypěstuje na poli a sklenících. Buduje už roky v domě i mimo něj, má u všech svých aktivit také závislou činnost v místě kde bydlí, v lese.

Chtěl přese úvěr na traktor, preferoval krátkou splatnost, rychlé vyřízení, banku, kde se nebudou tolik vrtat v dokládání příjmů, protože byl doma na neschopence.

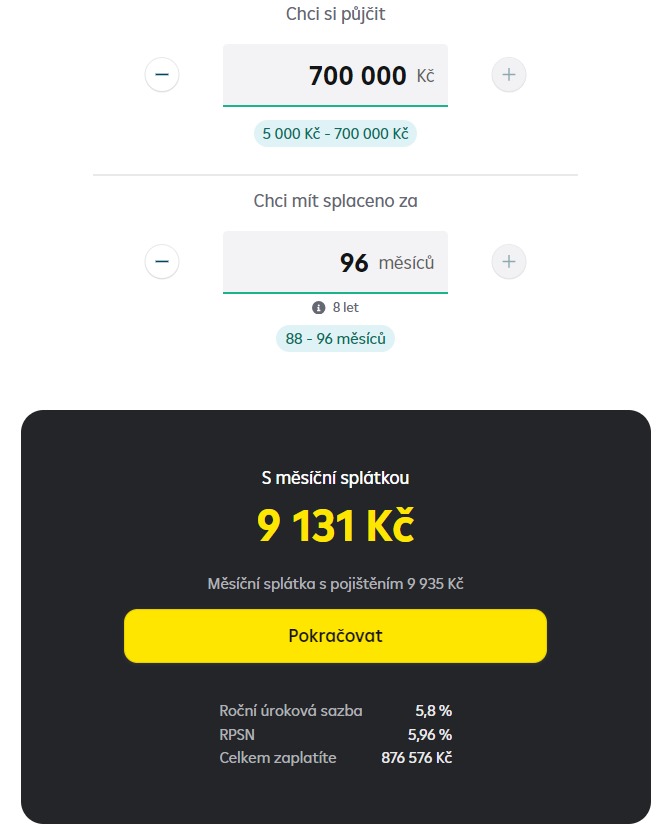

Šla jsem rovnou k bance, kde se dá schválit úvěr do pár minut, do hodiny načerpat peníze na účet. V klientově případě to byla tato níže částka a podmínky, respektive podmínky byly 7 %, povedlo se % snížit na 5,8 % (lze i níž, pokud je velký objem a dobrá bonita a prescoring), defacto úrokové podmínky jako u hypotéky.

Konkrétní modelace úvěru 700 000

* jedná se o konkrétní podmínky platné ke dni psaní článku, 7.3.2024

Co bylo nutné pro vyplnění žádosti a schválení?

Zadala jsem jméno, rodné číslo, trvalou adresu, IČO zaměstnavatele, čistý příjem, současné závazky. Nedokládali jsme výpisy z účtu, ani potvrzený příjem (klient není klientem dané banky). Podepisuje se vše smskou. Do 5 minut jsme měli schválený limit 700 000 a bylo načerpáno na klienta účet. Podpis úvěru je následně on line, ale někdy se vyjímečně stane, že klient pak musí dorazit na pobočku, pokud je to třeba cizinec.

Zde jsou některé faktory, které byste měli zvážit:

- Finanční situace: Předtím, než si vezmete úvěr, zjistěte, zda máte dostatečné příjmy na splácení měsíčních splátek. Měli byste mít jasný přehled o svých příjmech a výdajích.

- Účel úvěru: Mějte jasno v tom, na co chcete peníze použít. Spotřebitelský úvěr by měl být využíván na opravdu potřebné věci, nikoli na luxusní zboží nebo věci, které si nemůžete dovolit.

- Úroková sazba: Srovnávejte úrokové sazby od různých poskytovatelů úvěrů. Nižší úroková sazba znamená nižší celkové náklady na úvěr. Zajímejte se o RPSN (zde mohou být uryty poplatky za zpracování, pojištění a jiné).

- Podmínky smlouvy: Přečtěte si pečlivě smlouvu a porozumějte všem podmínkám, včetně sankcí za předčasné splacení a dalších poplatků.

- Doba splatnosti: Zvažte délku doby splatnosti. Delší doba může znamenat nižší měsíční splátky, ale může také znamenat vyšší celkové náklady na úvěr kvůli úrokům.

- Vlastní rezerva: Mějte v zásobě finanční rezervu na neočekávané události, abyste byli schopni pokrýt měsíční splátky, i kdyby došlo k neočekávaným výdajům nebo ztrátě příjmu.

- Kreditní skóre: Vaše kreditní skóre může ovlivnit schopnost získat úvěr a také úrokovou sazbu. Mějte přehled o svém kreditním skóre a pracujte na jeho zlepšení, pokud je to možné.

- Alternativní možnosti: Zvažte také alternativní způsoby financování, jako jsou spoření, půjčky od rodiny či přátel nebo financování pomocí kreditní karty.

Je důležité si být vědom svých finančních možností a závazků před uzavřením spotřebitelského úvěru. Pokud máte pochybnosti nebo otázky, napište mi.

Spotřebitelské úvěry mohou mít několik negativních stránek, ačkoliv v mnoha případech jsou užitečné pro financování potřeb či plánovaných nákupů. Některá možná negativa spojená s spotřebitelskými úvěry:

1. Vysoké úrokové sazby. Mnohdy mají spotřebitelské úvěry vyšší úrokové sazby než jiné typy půjček nebo hypoték. To může znamenat vyšší celkové náklady na úvěr. Nicméně v našem případě výše je úrok skoro na úrovni hypotéčního úvěru.

2. Riziko zadlužení: Nezodpovědné používání spotřebitelských úvěrů může vést k nadměrnému zadlužení, což může mít negativní dopad na vaši finanční stabilitu a kreditní skóre.

3. Skryté poplatky: Některé úvěrové smlouvy mohou obsahovat skryté poplatky nebo náklady, které byste mohli přehlédnout při rychlém schvalování úvěru. Je důležité pečlivě číst smlouvy a pochopit všechny podmínky. Toto se stává u některých nebankovních společností nebo fyzických osob, které půjčují peníze.

4. Riziko ztráty zaměstnání nebo snížení příjmů: Pokud dojde k nečekané ztrátě zaměstnání nebo snížení příjmů, splácení spotřebitelského úvěru může být obtížné. To může vést k problémům s dluhy a dalším finančním tlakům. Někdy je možné pojistit úvěr proti neschopnosti splácet.

5. Závislost na úvěrech: Někteří lidé mohou vyvinout závislost na spotřebitelských úvěrech, což může vést k cyklu zadlužování. To může být obtížné přerušit a může mít dlouhodobé dopady na finanční situaci. Souvisí s bodem 2.

6. Smluvní závazky: Jakmile podepíšete smlouvu o spotřebitelském úvěru, máte právní závazky k jeho splácení. Před přijetím úvěru je důležité pečlivě zvážit svou schopnost splácet a dodržovat podmínky smlouvy.

7. Ovlivnění kreditního skóre: Pokud nesplácíte úvěr včas nebo dokonce ho nedodržíte, může to negativně ovlivnit vaše kreditní skóre, což může mít důsledky pro budoucí půjčky nebo financování.

Je možné refinancovat spotřebitelský úvěr pod hypotéku?

Refinancování spotřebitelského úvěru pod hypotéku je možné v některých situacích. Tento proces se nazývá „dluhové refinancování“ nebo „konsolidace dluhů“. Zde jsou některé důležité body, které byste měli vzít v úvahu:

1. Schopnost splácet: Refinancování spotřebitelského úvěru pod hypotéku může vyžadovat, abyste měli dostatek LTV na nemovitosti a stabilní finanční situaci. Banky obvykle hodnotí váš kreditní skóre, příjem a další faktory. U refinu neúčelových úvěrů je někdy problém schovat pod hypotéku, protože hypotéka je účelový úvěr na bydlení. Nicméně šikovný hypoteční a úvěrový poradce ví jak na to:)

2. Výhody nižších úrokových sazeb: Hypoteční úvěry obvykle mají nižší úrokové sazby než spotřebitelské úvěry. Refinancováním spotřebitelského úvěru do hypotečního úvěru můžete snížit své měsíční splátky a celkové náklady na úvěr i díky tomu, že hypotéka je na delší dobu než pár let, či max 8, což bývá pravidlem.

3. Zabezpečení majetku: Při refinancování do hypotečního úvěru váš dům či byt slouží jako zástava. To znamená, že v případě nesplácení hypotéky může dojít ke ztrátě domu.

4. Odpovědnost a rizika: Přemýšlejte o tom, co vás vedlo k spotřebitelskému úvěru. Pokud byla příčina neplánovanými výdaji nebo špatným spravováním financí, je důležité zajistit, že jste připraveni k odpovědnému splácení hypotečního úvěru.

5. Náklady na refinancování: Refinancování může mít některé poplatky a náklady spojené s uzavíráním nové hypoteční smlouvy. Zvažte tyto náklady vzhledem k úsporám, které můžete získat nižšími měsíčními platbami nebo celkovými náklady na úvěr.

Jaký je rozdíl mezi spotřebitelským úvěrem a úvěrem ze stavebního spoření?

Úvěr ze stavebního spoření a spotřebitelský úvěr jsou dvě různá finanční řešení s odlišnými účely, podmínkami a využitím. Zde jsou hlavní rozdíly mezi nimi:

1. Účel úvěru:

– Stavební spoření: Úvěr ze stavebního spoření je obvykle poskytován k financování bydlení, zejména na pořízení nebo rekonstrukci nemovitosti. Tyto úvěry jsou často spojeny se stavebním spořením, což je dlouhodobý finanční produkt určený k naspoření na bydlení. Pokud chceme například auto napasovat na peníze ze stavebka, musí tomu předcházet určité kroky, které s vámi zkušený uvěrový poradce projde. Výhodou je splatnost až 20 let. Také je možnost státní podpory až 2000,-/rok.

– Spotřebitelský úvěr: Spotřebitelský úvěr může být použit na různé účely, včetně nákupu spotřebního zboží, úhrady nečekaných výdajů, cestování nebo jiných osobních potřeb. Je obecně flexibilnější v použití, ale nemusí být založen na konkrétním účelu, jako je bydlení. Splatnost je zde jen krátká, do 8 let, tedy vetší nároky na bonitu i splátku.

2. Zajištění úvěru:

– Stavební spoření: Úvěr ze stavebního spoření může být „zajištěn“ stavebním spořením, kde klient spoří peníze do stavebního spoření a pak si půjčuje na bydlení z těchto spořených prostředků. Ale defacto se to ale chová jako úvěr.

– Spotřebitelský úvěr: Spotřebitelský úvěr obvykle není zajištěn konkrétním majetkem. Jeho schválení a podmínky jsou více závislé na kreditní historii a schopnosti klienta splácet.

Při výběru mezi těmito dvěma možnostmi je důležité zvážit své konkrétní finanční potřeby, cíle a možnosti. Každý typ úvěru má své vlastní výhody a nevýhody.

V případě potřeby hypotéky, úvěru, nebo konsolidace se mi můžete ozvat na lenka@lenkavagnerova.cz.

⇒ Zkušenosti některých klientů, se kterými jsem spolupracovala ⇐